以下属于牛市看跌期权垂直套利策略的有( )。

考试:

科目:(在线考试)

问题:

A:买进执行价格为920美分/蒲式耳的CBOT3月大豆看跌期权,同时卖出执行价格为900美分/蒲式耳的CBOT3月大豆看跌期权

B:买进执行价格为920美分/蒲式耳的CBOT3月大豆看跌期权,同时卖出执行价格为940美分/蒲式耳的CBOT3月大豆看跌期权

C:买进执行价格为920美分/蒲式耳的CBOT3月大豆看涨期权,同时卖出执行价格为900美分/蒲式耳的CBOT3月大豆看涨期权

D:买进执行价格为920美分/蒲式耳的CBOT3月大豆看涨期权,同时卖出执行价格为940美分/蒲式耳的CBOT3月大豆看涨期权

答案:

解析:

选项A属于熊市看跌期权垂直套利;选项C属于熊市看涨期权垂直套利;选项D属于牛市看涨期权垂直套利。

相关标签:

以下属于牛市看跌期权垂直套利策略的有( )。

VIP会员可以免费下载题库

推荐度:

点击下载文档文档为doc格式

热门排序

推荐文章

某投资者预计9月份大豆价格将上升,利用金字塔式建仓, 持续买入,几次的持仓数及买入价格如下表所示。则下列空白处的买入价格应分别为( )。(从上往下)

如果股票B的回报率是4%,那么股票A的期望年回报率是()

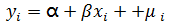

在DW检验中,无序列相关的区间为()。

对回归模型进行检验时,通常假定服从()。

题目请看图片

在不完全市场假设条件下进行期货定价时,当借贷利率不等且不存在卖空限制时,期货的价格区间为()。

某套利者认为豆油市场近期需求不足导致不同月份期货合约出现不合理价差,打算利用豆油期货进行熊市套利。交易情况如下表所示,则该套利者的盈亏状况为()。(交易单位:10吨/手)

当前股票的指数为2000点,3个月到期看涨的欧式股指期权的执行价为2200点(每点50元),年波动率为30%,年无风险利率为6%。预期3个月内发生分红的成分股信息如表2—3所示。表2—3预期3个月内发

某投机者买入CBOT 30年期国债期货合约,成交价为98-175,然后以97-020的价格卖出平仓,则该投机者( )。

某套利者认为豆油市场近期需求不足导致不同月份期货合约出现不合理价差,打算利用豆油期货进行熊市套利。交易情况如下表所示,则该套利者的盈亏状况为()。(交易单位:10吨/手)