某基金经理持有1亿元面值的A债券,现希望用表中的中金所5年期国债期货合约完全对冲其利率风险,请用面值法计算需要卖出( )手国债期货合约。

考试:

科目:(在线考试)

问题:

A:78

B:88

C:98

D:108

答案:

解析:

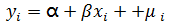

国债期货合约数量=债券组合面值÷国债期货合约面值;对冲手数=101222000/(104.183×10000)=97.158≈98(手)。

(中金所5年期的国债期货的面值100万,采用100元报价)

相关标签:

某基金经理持有1亿元面值的A债券,现希望用表中的中金所5年期国债期货合约完全对冲其利率风险,请用面值法计算需要卖出( )手国债期货合约。

VIP会员可以免费下载题库

推荐度:

点击下载文档文档为doc格式

热门排序

推荐文章

假设黄金现价为733美元/盎司,其存储成本为每年2美元/盎司,一年后支付,美元一年期无风险利率为4%。则一年期黄金期货的理论价格为()美元/盎司。

某程序化交易模型在5个交易日内三天赚两天赔,一共取得的有效收益率是0.1%,则该模型的年化收益率是()。

当前股价为15元,一年后股价为20元或10元,无风险利率为6%,计算剩余期限为1年的看跌期权的价格所用的风险中性概率为()。(参考公式:)

某金融机构的投资和融资的利率相同,且利率都是8.1081%,若有一期限为1年的零息债券,麦考利久期为1,则每份产品的修正久期为( )。

下图为美豆的K线和MACD指标图。对C、D 、E和F四个点的合理判断是( )。

在不完全市场假设下进行期货定价时,当借贷利率不等且不存在卖空限制时,期货的价格区间为()。

无意的自成交行为( )。

某投资者与投资银行签订了一个为期2年的股权互换,名义本金为100万美元,每半年互换一次。在此互换中,他将支付一个固定利率以换取标普500指数的收益率。合约签订之初,标普500指数为1150.89点,当

某铜期货还有120天到期,目前铜的现货价格为4300元/吨,无风险连续利率为6%,储存成本为2%,便利收益率为2%,则该铜期货的理论价格是()元/吨。

下列关于偏自相关函数φkk说法正确的是( )。