假设用于CBOT 30年期国债期货合约交割的国债,转换因子是1.474,该合约的交割价格为110-160,则买方需支付( )来购入该债券。(不考虑利息)

考试:

科目:(在线考试)

问题:

A:162375.84美元

B:74735.41美元

C:162877美元

D:74966.08美元

答案:

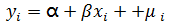

解析:

买方必须支付:110500×1.474=162877(美元)。

相关标签:

假设用于CBOT 30年期国债期货合约交割的国债,转换因子是1.474,该合约的交割价格为110-160,则买方需支付( )来购入该债券。(不考虑利息)

VIP会员可以免费下载题库

推荐度:

点击下载文档文档为doc格式

热门排序

推荐文章

非结算会员下达的交易指令进入期货交易所后,期货交易所应当及时将( )反馈给全面结算会员期货公司和非结算会员。

标的资产为不支付红利的股票,当前的价格为30元,已知1年后该股票价格或为37.5元,或为25元。假设无风险利率为8%,连续复利,计算对应1年期,执行价格为25元的看涨期权理论价格为( )元。

5月10日,某套利者买入7月份豆粕期货合约,价格为3100元/吨,同时卖出9月份豆粕期货合约,价格为3160元/吨。6月平仓时,下列选项中该套利者可盈利的是() 。

当前股票的指数为2000点,3个月到期看涨的欧式股指期权的执行价为2200点(每点50元),年波动率为30%,年无风险利率为6%。预期3个月内发生分红的成分股信息如表2—3所示。表2—3预期3个月内发

6个月后到期的欧式看涨期权价格为5元,标的现货的价格为50元,执行价格为50元,无风险利率为5%,根据期权平价公式,其对应的欧式看跌期权价格为()元。

2010年3月1日,A股票以28.20美元的价格交易。此时以28.20美元买入股票出售2011年3月1日到期,权利金为0.90美元、执行价为30美元的看涨期权,则下列说法错误的是()。

下图为美豆的K线和MACD指标图。投资者由期货行情图可以推断( )。

假设一种无红利支付的股票目前的市场为20元/股,无风险连续复利年利率为10%,该股票3个月远期价格为()元/股。

一阶段二叉树模型构造时,假设知道所有的变量信息,包括看涨期权的即期价格。( )

以下属于跨期套利的是( )。